Przyszła w końcu pora na szczegółowe przyjrzenie się projektowi prezydenckiemu.

A oto i opinia.

Projekt jest niepotrzebnie skomplikowany, posługuje się błędną techniką legislacyjną, co utrudnia prawidłowe zrozumienie intencji autorów. Brak uzasadnienia projektu również nie przyczynia się do wyjaśnienia sytuacji. Pod tym względem projekt wymaga gruntownej przebudowy.

Nie jest też jasne, na czym zdaniem projektodawców polega problem, który ustawa ma rozwiązać, z czego wynikają później liczne niekonsekwencje w projekcie, zwłaszcza dotyczące zakresu ustawy. Jeżeli bowiem jak wskazano w preambule, problemem było niewłaściwe poinformowanie kredytobiorców o ryzyku, to należało wprowadzić rozwiązanie w postaci kursu maksymalnego i nie stosować ograniczeń wobec osób fizycznych prowadzących działalność gospodarczą. Ponadto należało przewidzieć odpowiednie rozwiązania na przyszłość, w szczególności przez podniesienie standardu informacji i ostrzeżeń o ryzyku lub przez wprowadzenie zakazu udzielania podobnych kredytów w przyszłości.

Art. 1. Zakres projektu

Projekt dotyczy umów kredytu i pożyczki zawartych po dniu 01.01.2000 r. i obowiązujących w dniu wejścia w życie ustawy, z tym że przepisów art. 3 (zwrot spreadów) nie stosuje się do umów zawartych po 26.08.2011 r. , natomiast stosuje się ten przepis do umów, które wygasły. Nie jest jasne na jakich zasadach należy zaś zastosować wyliczenie wartości kapitału do spłaty zgodnie z załącznikiem do projektu w przypadku umów, które wygasły, skoro załącznik posługuje się datą wejścia w życie ustawy jako punktem odniesienia. Kwestia ta wymaga odpowiedniego uregulowania.

Nie wiadomo też dlaczego zwrot spreadów nie dotyczy umów zawartych po 26.08.2011 r. Wygląda na to, że zdaniem projektodawców, tzw. ustawa antyspreadowa rozwiązała problem spreadów, a więc umowy zawierane po tej dacie nie wymagają regulacji. Jest to niezrozumiałe rozwiązanie, skoro projektodawcy posługują się kursem średnim NBP jako właściwym kursem odniesienia, zaś ustawa antyspreadowa nie narzucała żadnego konkretnego kursu do stosowania w umowach a tylko nakazywała sprecyzowanie zasad jego ustalania i umożliwiała spłatę w walucie indeksacji.

Art. 2 Definicje

Projekt wyłącza z zakresu działania ustawy te osoby fizyczne, które dokonywały odpisów amortyzacyjnych od nieruchomości lub zaliczały odsetki od kredytu jako koszty uzyskania przychodów. Jest to rozwiązanie błędne. Wystarczy zauważyć, że nieruchomość mogła zostać nabyta na potrzeby własne kredytobiorcy, a dopiero po wielu latach zaczęła być wynajmowana. Dlaczego kredytobiorca z tego powodu ma nie podlegać ochronie ustawy jest zagadką.

Optymalnym rozwiązaniem byłoby objęcie rozwiązaniami ustawy wszystkich kredytobiorców, a co najmniej wszystkich kredytobiorców – osoby fizyczne.

Ponadto ustawa niepotrzebnie definiuje pojęcia raty kredytu, raty pożyczki, transzy kredytu, transze pożyczki oraz waluty obcej.

Art. 3 Zwrot spreadu

Art. 3 reguluje kwestie zwrotu spreadu. Zwrot spreadu dotyczy wyłącznie umów zawartych przed 26.08.2011 r., w których zastosowano gorszy kurs niż kurs średni NBP. Zważywszy na to, że nie było ani nie ma obowiązku stosowania kursu średniego NBP, rozwiązanie takie jest błędne. Zamiast tego należało posłużyć się znanym z Dyrektywy 93/13/EWG rozwiązaniem polegającym na tym, że przy usługach finansowych można posłużyć się zmiennością ceny tylko poprzez odwołanie do kursów rynkowych nad którymi dostawca nie ma żadnej kontroli.

Ponadto nie wiadomo jak należy traktować umowy, które przewidywały wypłatę kredytu w walucie obcej, a na wniosek kredytobiorcy w walucie polskiej po przeliczeniu wg kursu kupna banku.

Art. 3 ust. 3 każe podać konsumentowi następujące wartości:

- WRK1 (lub WRK2) – strata kredytobiorcy polegająca na zastosowaniu kursu wymiany banku przy wypłacie kredytu a nie kursu średniego NBP wyrażona w PLN;

- wartości odsetek ustawowych od kwoty WRK1 (lub WRK2) od dnia wypłaty kredytu do dnia sporządzenia informacji;

- wartość sumy różnic kursowych od kolejnych wpłat rat kredytu (WRK3);

- wartości odsetek ustawowych od każdej z poszczególnych rat kredytu od dnia zapłaty raty do dnia sporządzenia informacji;

- straty konsumenta wynikającej ze wzrostu wartości kursu w odniesieniu do różnicy w równowartości kredytu w walucie obcej przez zastosowanie kursu banku przy wypłacie a nie kursu średniego NBP.

Suma powyższych pozycji na wniosek konsumenta podlega odliczeniu od kapitału kredytu. Nie wiadomo jednak czemu odlicza się zarówno poz. 1 z odsetkami (poz. 2) wraz z poz. 5. Obie te pozycje dotyczą bowiem tego samego, a więc zawyżeniu początkowej równowartości kredytu wyrażonej w walucie obcej.

Art. 4 Restrukturyzacja kredytu

Projekt przewiduje zasadniczo dwie metody restrukturyzacji: 1) dobrowolna, polegająca na przekształceniu kredytu indeksowanego / denominowanego w kredyt złotowy i 2) przymusowa, polegająca na ustanowieniu obowiązkowego kursu przeliczeniowego, który znajdzie zastosowanie do wyliczania zobowiązań kredytobiorcy. Skorzystanie z pierwszego rozwiązania wyklucza skorzystanie z rozwiązania drugiego.

W ciągu 2 miesięcy od dnia wejścia w życie ustawy bank sporządza informację o dacie udzielenia kredytu, zastosowanych kursach wymiany, kwocie kredytu pozostałego do spłaty w walucie obcej na dzień wejścia w życie ustawy, kwotę pozostałego do spłaty kapitału oraz wysokość kursu przeliczeniowego stanowiącego oś projektu.

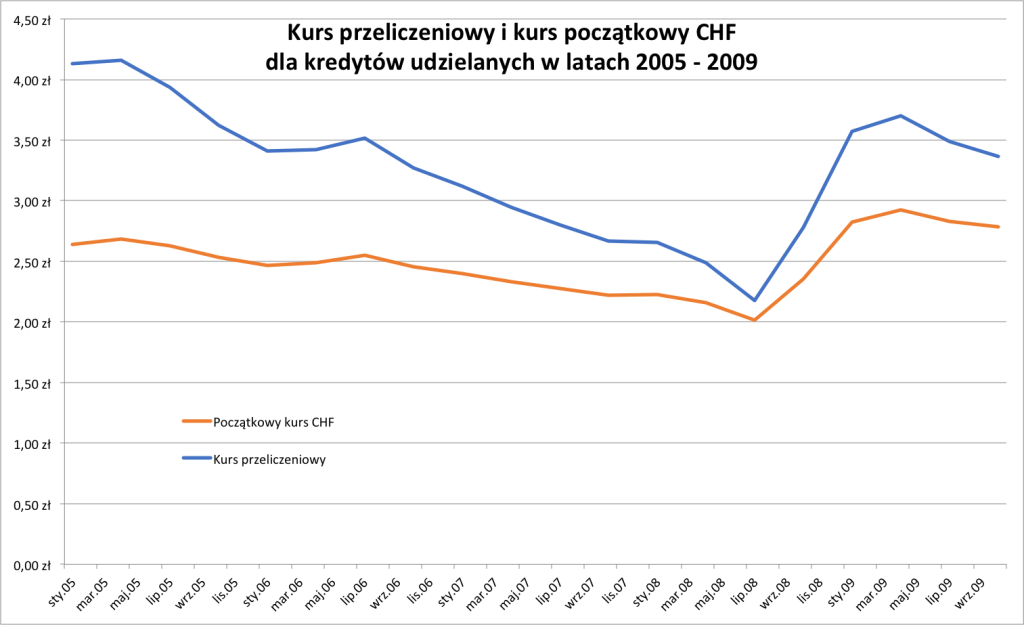

Kurs przeliczeniowy

Generalnym zamysłem projektu jest takie wyliczenie kursu przeliczeniowego, aby na dzień wyliczenia saldo zadłużenia kredytobiorcy kredytu denominowanego / indeksowanego równe było saldu zadłużenia kredytu hipotetycznego udzielonego na takich samych warunkach w złotych, z tym, że oprocentowanie ustalone byłoby w oparciu o WIBOR.

Kredyt hipotetyczny to kredyt udzielony w złotówkach na takich samych warunkach jak kredyt indeksowany / denominowany, z tym że zamiast stopy LIBOR znajdzie zastosowanie stopa WIBOR.

Mechanizm wyliczania salda zadłużenia polega na wyliczeniu należnych rat kredytu hipotetycznego i porównaniu ich z rzeczywistymi spłatami kredytu indeksowanego / denominowanego. Jeżeli kredytobiorca spłacał zbyt mało, to niedopłaty zwiększają wysokość zadłużenia. Oznacza to, że hipotetyczna niedopłata zwiększa saldo zadłużenia, a w efekcie jest oprocentowana, co zwiększa aktualne zadłużenie kredytobiorcy.

Nie wiadomo czemu przyjęto takie rozwiązanie – różnica w saldzie zadłużenia powinna być liczona bez oprocentowania, skoro kredytobiorca spłacał swoje zobowiązania zgodnie z wymogami banku. Rozwiązanie takie jest więc błędne, a znacząco (o kilkanaście, kilkadziesiąt tysięcy zł) podwyższa wartość zadłużenia wyliczoną dla hipotetycznego kredytu złotowego.

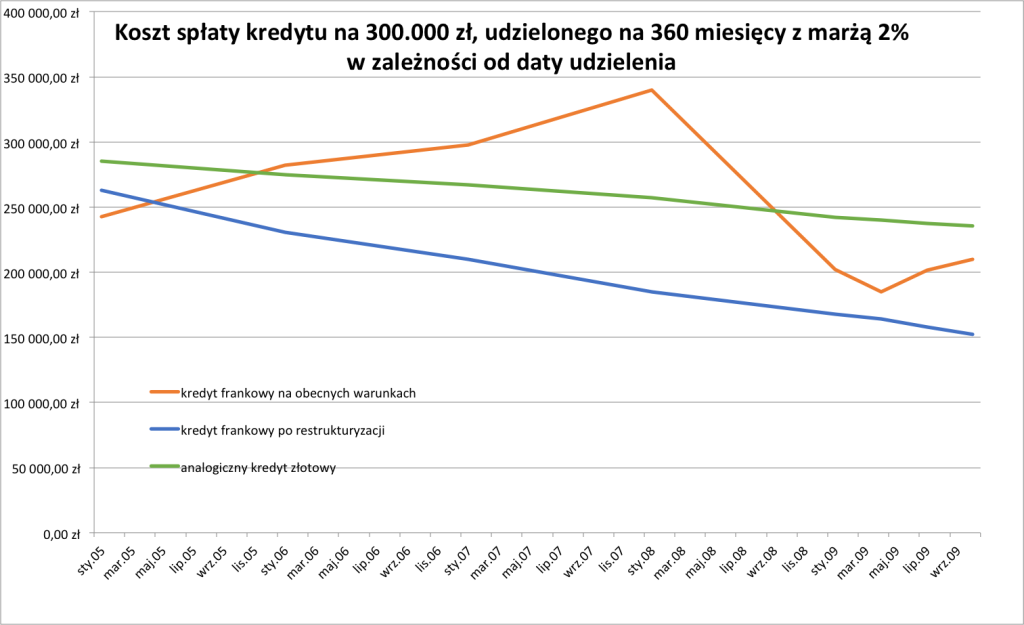

Jako generalna zasada, wyliczenie salda kredytu hipotetycznego powoduje, że zrównuje się sytuacja osób, które wzięły kredyt w PLN z kredytem denominowanym / indeksowanym.

Należy jednak pamiętać, że boom kredytowy z lat 2005-2008 był związany właśnie z niższym rzekomo kosztem kredytów denominowanych / indeksowanych. Innymi słowy, wielu obecnych kredytobiorców w ogóle nie wzięłoby kredytu, gdyby miało go wziąć na warunkach kredytu złotowego lub wzięłoby go w mniejszej wysokości. Dlatego porównywanie ich sytuacji do kredytobiorcy złotowego jest problematyczne.

Ustalone saldo zadłużenia kredytu hipotetycznego ma ten skutek, że gdyby kredytobiorca spłacił kredyt w dniu wyliczenia, to zapłaciłby dokładnie tyle ile zapłaciłby analogiczny kredytobiorca kredytu złotowego.

Tak wyliczone saldo zadłużenia służy następnie do wyliczenia kursu przeliczeniowego. Kurs przeliczeniowy to kurs, który powoduje, że aktualne saldo zadłużenia kredytobiorcy wyrażone w walucie obcej po przeliczeniu kursem przeliczeniowym daje saldo zadłużenia kredytu hipotetycznego. Innymi słowy, gdyby taki kurs obowiązywał na dzień wyliczenia, to spłacając kredyt w całości kredytobiorca zapłaciłby tyle co analogiczny kredytobiorca złotowy.

Od tej zasady są dwa istotne wyjątki.

Po pierwsze, kurs przeliczeniowy nie może być wyższy niż średnia kursu z ostatniego miesiąca przed dniem wejścia w życie ustawy. Jest to uzasadnione, gdyż jeżeli saldo zadłużenia kredytobiorcy jest wyrażone w walucie obcej, to nie ma powodu aby do jego przeliczenia stosować kurs wyższy niż kurs rynkowy.

Po drugie, kurs przeliczeniowy nie może być niższy niż kurs z dnia postawienia kredytu do dyspozycji kredytobiorcy. To ograniczenie nie ma żadnego uzasadnienia i dyskryminuje kredytobiorców w porównaniu do kredytobiorcy analogicznego kredytu złotówkowego.

Kurs przeliczeniowy stosowany jest jako kurs sztywny do wyliczenia należnych rat kredytu na przyszłość przy restrukturyzacji przymusowej.

Zasada działania i wysokość kursu przeliczeniowego

Kurs przeliczeniowy obliczany jest na podstawie hipotetycznego kredytu złotowego. Innymi słowy, będzie on tym niższy im gorzej wyszedł kredytobiorca kredytu indeksowanego / denominowanego w porównaniu do kredytobiorcy złotowego. W rezultacie kurs przeliczeniowy będzie najniższy dla osób, które brały kredyt przy najniższym kursie waluty obcej, a więc w przypadku CHF w roku 2008.

O ile rozwiązanie takie ma uzasadnienie na dzień wyliczenia, o tyle dalsze stosowanie tego samego kursu nie ma już uzasadnienia. W przeciągu bowiem kolejnych 20 czy 30 lat kredytowania, sytuacja kredytobiorców walutowych, którzy wzięli kredyt w różnych okresach zmieni się.

Jeżeli zastosujemy kurs przeliczeniowy dla wyliczenia sumy spłat kredytobiorcy, to okaże się, że w rezultacie kredytobiorca z roku 2008 zapłaci w sumie aż o 100.000 zł mniej niż kredytobiorca z roku 2005. Nie da się w żaden sposób uzasadnić tak zróżnicowanej wartości spłaty dla kredytów branych w różnych okresach.

Przyjęte rozwiązanie wyliczania kursu przeliczeniowego jest błędne. Co prawda zrównuje ono sytuację kredytu indeksowanego / denominowanego z kredytem złotowym, ale tylko na dzień wyliczenia. Już po upływie kolejnego roku, 2 lat czy 5, wartości te będą zupełnie różne, a kurs przeliczeniowy stosowany będzie przecież do końca trwania umowy kredytowej, a wiec przez kolejne 20 czy 30 lat.

Dużo lepszym rozwiązaniem było proponowane wcześniej rozwiązanie polegające na wstecznym przekształceniu kredytów w kredytu złotowe z rozliczeniem różnicy salda.

Jako drugie możliwe rozwiązanie można zaproponować wprowadzenie kursu maksymalnego, w postaci kursu z dnia udzielenia kredytu powiększonego o 20%. O takim ryzyku wzrostu kursu informował nadzór bankowy. Podobne były również dane historyczne dotyczące zmienności kursu np. CHF. Dlatego też 20% wzrostu kursu można przyjąć jako górną granicę tego, czego mógł oczekiwać dobrze poinformowany konsument. Pozostałą część ryzyka powinien zaś wziąć na siebie bank czyli profesjonalista w zakresie ryzyka walutowego.

Art. 5. Restrukturyzacja dobrowolna

Na wniosek kredytobiorcy i za zgodą banku kredyt może zostać przekształcony na określonych zasadach w kredyt a la złotowy.

Przede wszystkim należy zauważyć, że tego typu zmiana umowy zawsze jest możliwa za zgodą obu stron. Trudno więc powiedzieć na czym miałaby polegać zaleta rozwiązania ustawowego. Trudno też powiedzieć jakie skutki będzie miała restrukturyzacja dobrowolna dokonana na innych niż ustawowe warunkach, co jest przecież dozwolone. Wydaje się, że w takim przypadku kredytobiorca zawsze będzie mógł skorzystać z restrukturyzacji przymusowej, sprzecznie chyba z intencjami projektodawców.

Restrukturyzacja kredytu polega na:

- stosowaniu kursu przeliczeniowego lub korzystniejszego dla przeliczania zobowiązań kredytobiorcy z waluty obcej;

- ustaleniu kwoty kapitału pozostającego do spłaty według kwoty kapitału kredytu hipotetycznego;

- Zastąpienie stopy LIBOR stopą WIBOR;

- obniżeniu marży odsetkowej jeżeli jest wyższa niż średnia z trzech największych banków;

- umorzeniu raty w części stanowiącej nadwyżkę ponad ustalony kurs przeliczeniowy, co znajdzie odpowiednie zastosowanie przy wcześniejszej spłacie całości lub części kredytu.

W rezultacie, kredyt pozostaje kredytem odnoszącym się do kursu waluty obcej, tyle że kurs ten jest określony w sposób sztywny do końca okresu kredytowania. Oprocentowanie kredytu podlega podwyższeniu ze względu na zastosowanie wyższej stopy WIBOR niż LIBOR, jednak marża kredytu może ulec obniżeniu, jeżeli w danej umowie kredytowej była wyższa niż średnia z 3 największych banków.

Trudno powiedzieć jakie założenia przyświecały twórcom tego rozwiązania. Można byłoby powiedzieć, że kredyt ulega przekształceniu na swoisty kredyt złotowy, który już tylko formalnie będzie odnosił się do kursu waluty obcej, ale ponieważ kurs ten będzie sztywny, to w istocie dalsze zmiany tego kursu nie będą wywierać wpływu na sytuację banku ani kredytobiorcy. Prościej byłoby jednak osiągnąć to poprzez proste przekształcenie kredytu wg zasad kredytu hipotetycznego opisanego wszak w ustawie. Projektowane rozwiązanie będzie korzystne wyłącznie dla osób, które zaciągnęły kredyt w latach 2007 – 2009, natomiast nie będzie korzystne dla kredytobiorców z lat 2005-2006.

Ponadto nie wiadomo jak traktować umowy kredytowe, które nie zawierały wyodrębnionej części oprocentowania jako marży, ponieważ wysokość oprocentowania była ustalana przez bank. Tego typu umów kredytowych jest kilkadziesiąt tysięcy. W szczególności nie wiadomo jaką stopę referencyjną zastosować w odniesieniu do tej grupy i jak wyznaczyć wielkość kredytu hipotetycznego.

Ponieważ ustawa posługuje się terminem umorzenie, to należy stwierdzić, że ustawa nie określa zasad ustalania zobowiązań stron, lecz jedynie daje prawo do umorzenia części zobowiązania. Rodzi to wiele problemów, związanych zwłaszcza z zarzutami wywłaszczenia (ze strony banków) a także po stronie podatkowej, gdzie wartość umorzenia będzie stanowiła przychód po stronie kredytobiorcy, który musi zostać następnie specjalnie zwolniony z podatku dla uniknięcia niekorzystnych skutków podatkowych (art. 11 projektu).

Wreszcie należy zauważyć, że banki będą mogły odliczyć wartość umorzeń od podatku bankowego (art. 13 projektu), co oznacza, że koszt restrukturyzacji kredytów zostanie w całości lub części przerzucony na skarb państwa.

Art. 6 Restrukturyzacja przymusowa

W przeciwieństwie do restrukturyzacji dobrowolnej, wymagającej wniosku kredytobiorcy i zgody banku opisanej w art. 5, restrukturyzacja przymusowa dokonywana jest poprzez złożenie jednostronnego oświadczenia woli kredytobiorcy.

Poprzez złożenie takiego oświadczenia, wszystkie zobowiązania kredytobiorcy będą przeliczane po kursie przeliczeniowym, który będzie kursem sztywnym.

Należy zauważyć, że nawet jeżeli kurs rynkowy waluty obcej spadnie poniżej kursu sztywnego, to kredytobiorca będzie zobowiązany do zapłaty według kursu przeliczeniowego.

W stosunku do restrukturyzacji dobrowolnej, rozwiązanie to zachowuje oparcie się o stawkę LIBOR, lecz nie pozwala na obniżenie marży kredytu.

Podobnie jak w przypadku restrukturyzacji dobrowolnej, eliminuje się ryzyko kursowe jednak kosztem przyjęcia sztywnego kursu przeliczeniowego, który będzie korzystny tylko dla części kredytobiorców, to jest tych z lat 2007-2009.

Warto zauważyć, że wysokość kursu rynkowego nie będzie miała już znaczenia. Oznacza to, że kredytobiorcy są chronieni przed dalszym wzrostem kursu waluty, ale jeżeli kurs ten spadnie, również na tym nie skorzystają.

Wreszcie, podobnie jak przy restrukturyzacji dobrowolnej, wartość umorzeń będzie odliczana przez banki od podatku bankowego, co oznacza przerzucenie całości lub części kosztów restrukturyzacji na skarb państwa.

Art. 7 – przeniesienie własności w zamian za zwolnienie z długu

W myśl projektu kredytobiorca jest uprawniony do przeniesienia własności określonych nieruchomości w zamian za zwolnienie z długo.

Uprawnienie to dotyczy wyłącznie nieruchomości mieszkalnych (budynków mieszkalnych i lokali mieszkalnych i związanych z nimi udziałów w gruncie) – które stanowią zabezpieczenie kredytu. Nie są objęte tym rozwiązaniem lokale usługowe. Wątpliwości mogą dotyczyć gospodarstw rolnych.

Przeniesienie własności nieruchomości zwalnia kredytobiorcę z długu wynikającego z umowy kredytu.

Nie jest jasne, co w przypadku zabezpieczenia na kilku nieruchomościach. Wydaje się, że w takim przypadku wszystkie nieruchomości muszą być przeznaczone na cele mieszkalne, a także wszystkie muszą zostać przeniesione na bank.

Nie może skorzystać z tego prawa konsument, który:

- Uzyskiwał średni miesięczny dochód w walucie obcej w wysokości raty kredytu. Trudno powiedzieć skąd takie ograniczenie, skoro mowa tu o dochodzie wystarczającym ledwo na pokrycie raty kredytu;

- rata kredytu nie przekraczała 20% średniego miesięcznego dochodu.

- wartość kapitału do spłaty wyrażona w złotych nie wzrosła o więcej niż 30% w stosunku do kwoty udzielonego kredytu. Oznacza to, że z rozwiązania mogą skorzystać wyłącznie kredytobiorcy z lat 2007-2008 i to wyłącznie kredytów udzielanych na dłuższy czas.

Przeniesienie własności nieruchomości rodzi problem co dzieje się z innymi hipotekami, które obciążają nieruchomość. Jeżeli nieruchomość jest obciążona także innymi hipotekami niż na rzecz banku, powinna następować jej sprzedaż w drodze licytacji sądowej, a uzyskana suma powinna być dzielona pomiędzy wierzycieli hipotecznych zgodnie z kolejnością hipotek.

Przeniesienie nieruchomości wiąże się z utratą nieruchomości w zamian za zwolnienie z długo. W porównaniu do upadłości konsumenckiej jest to rozwiązanie korzystne wyłącznie dla osób posiadających także inny majątek. Dodatkowo, rozwiązanie to dotyczy wyłącznie kredytobiorców kredytów indeksowanych / denominowanych.

W miejsce zaproponowanego rozwiązania należy zaproponować bardziej systemowe rozwiązanie i wprowadzenie możliwości zwolnienia się z długo przez przekazanie nieruchomości przez wszystkich kredytobiorców, a w szczególności konsumentów, bez konieczności spełniania wymogów dochodowych. Zmiana taka powinna zostać wprowadzona w ustawie prawo bankowe.

Art. 8 Uprawnienia kredytobiorców umów wypowiedzianych

Z rozwiązań ustawy może skorzystać także kredytobiorca, którego umowa wygasła, lecz który nie spłacił wszystkich swoich zobowiązań. Projekt nie daje takiego uprawnienia kredytobiorcom, których należności zostały w całości spłacone, choćby w drodze egzekucji komorniczej, co jest rozwiązaniem błędnym i różnicującym sytuację kredytobiorców bez wystarczających powodów (co narusza konstytucyjną zasadę równości).

Dla wyliczenia przysługujących należności, przepis odsyła do art. 3 oraz załącznika. Oba jednak te miejsca posługuje się datą wejścia w życie ustawy, a więc nie pozwalają na proste zastosowanie do umów, które zostały wypowiedziane wcześniej.

Art. 9 Odszkodowanie dla konsumenta

Wydaje się, że wysokość odszkodowania określona w ustawie stanowi wyjątek od ogólnych zasad kodeksu cywilnego, a więc wyznacza górną granicę tego odszkodowania. Pozostaje natomiast wątpliwość co do stosowania pozostałych przesłanek odpowiedzialności odszkodowawczej określonych w kodeksie cywilnym, a więc udowodnienia wystąpienia szkody, związku przyczynowego i winy banku.

Art. 10. Kara administracyjna

Projekt daje swobodę Komisji Nadzoru Finansowego w nałożeniu kary na banki. Rozwiązanie takie jest zbyt uznaniowe. Nie jest ponadto jasne, czy kara wymierzana jest za każdy dzień opóźnienia w stosunku do każdej umowy kredytowej z osobna, czy łącznie. Właściwsze byłoby uznanie tego typu praktyki za działanie naruszające zbiorowe interesy konsumenckie i oddanie decyzji w sprawie kary w ręce Prezesa Urzędu Ochrony Konkurencji i Konsumentów.

Art. 11. Zwolnienie przedmiotowe z podatku

Konieczność zwalniania z podatku dochodowego wypłat uzyskiwanych przez konsumenta wynika z błędnej konstrukcji ustawy, która zamiast wyznaczać właściwą wysokość zobowiązania kredytobiorcy, posługuje się terminem umorzenia. Jak wiadomo umorzyć można tylko poprawnie wyliczoną wysokość należności. Innymi słowy, ustawa zakłada, że należność banku jest aktualnie wyliczana zgodnie z prawem, ale należy jej część umorzyć. Konstrukcja taka jest błędna u samych podstaw.

Art. 12 Zmiany w ustawie o kredycie konsumenckim.

Nie wiedzieć czemu projekt nakazuje stosowanie kursu średniego NBP wyłącznie w odniesieniu do kredytu konsumenckiego, zamiast do każdego kredytu w którym stroną jest konsument, co powinno zostać zawarte w ustawie prawo bankowe.

Co więcej, właściwszym rozwiązaniem byłoby wprowadzenie zakazu udzielania kredytów indeksowanych / denominowanych, co najmniej w odniesieniu do konsumentów.

W zakresie regulacji zasad zmiany oprocentowania, to również stosowny zapis powinien się znaleźć w ustawie prawo bankowe, a co więcej powinien odnosić się do wymogów dyrektywy 93/13/EWG.

Art. 13 Odliczenie od podatku bankowego

Zgodnie z projektem wartość umorzonych należności będzie mogła zostać przez banki odliczona od podatku bankowego. W ten sposób cały lub część kosztów restrukturyzacji zostanie przerzucona na skarb państwa, zamiast spoczywać na podmiotach, które dopuściły się niewłaściwych praktyk rynkowych. Rozwiązanie takie należy ocenić bardzo krytycznie.

Konkluzje

Projekt zaproponowany przez Kancelarię Prezydenta opiera się na błędnych przesłankach, wprowadza nieuzasadnione zróżnicowanie pomiędzy kredytobiorcami, którzy zaciągali kredyty w poszczególnych latach i jest niepoprawnie napisany.

Niektóre z zaproponowanych rozwiązań mogą zostać przyjęte, jednak należy wrócić do wcześniej przedstawianych koncepcji i przyjąć:

- Przekształcenie kredytów indeksowanych / denominowanych na kredyty złotowe z mocą wsteczną i oprocentowaniem opartym o stopę procentową NBP lub WIBOR;

- Wprowadzenie kursu maksymalnego stosowanego do przeliczeń zobowiązań kredytobiorców w postaci kursu z dnia udzielenia kredytu powiększonego o 20%.

Rozwiązanie Kancelarii Prezydenta, które wprowadza sztywny kurs przeliczeniowy jest oparte o błędne założenia i prowadzi do nieakceptowalnych skutków w postaci dyskryminacji znacznej części kredytobiorców.

Panie Jacku,

po raz kolejny dziękuję za Pańską pracę dającą nieoceniony wkład w zrozumienie tematu. Wielka szkoda, że jest Pan jednym z nielicznych prawników pomagającym nam odnaleźć się w tej grotesce. Moim marzeniem od wielu miesięcy jest utworzenie think tanku składającego się z tak wielu prawników jak to możliwe oraz innych osób zaangażowanych w analizę tematu. Może uda nam się coś takiego utworzyć w przyszłości…

Wracając do tematu, proszę przyjąć moją krytykę Pańskiego pojmowania sprawy. Po raz kolejny widzę, że jest Pan przekonany, że waloryzacja umowna oraz tak zwana denominacja kredytu jest zgodna z prawem. Od wielu miesięcy wykazuję, że waloryzacja nie dotyczy wielu stosunków prawnych, poczynając od weksli oraz hipoteki. Nie dotyczy także umów o kredyt bankowy, podobnie jak nie dotyczy pożyczek. W obu typach umów nominalizm jest zapisany literalnie w definiujących je artykułach. Profesor Czachórski w Zobowiązaniach z 1963 poucza wręcz że nominalizm pochodzi z art.435 k.z. co w 1981 roku odnosi już do art.720 k.c. Niestety jest jedynym ogólnie znanym autorem który jako tako pogłębił temat. Inni – nie tylko go nie pogłębili ale wprowadzili wiele zamieszania i nieprawdy.

Z Pańskiej analizy wynika, że ustawa powinna byś czymś w rodzaju zasiłku dla pożyczkobiorców, którzy teraz stracili, ale w przyszłości mogą zyskać. Prawdę mówiąc, zgodnie z zasadą waloryzacji ma to głęboki sens, ponieważ w przypadku zakończenia umowy poprzez spłatę długu lub zerwanie należność powinna zostać rozliczona odnosząc ją do zmiany wartości przez pieniądz polski. Tego typu rozwiązania wydaje mi się możliwe dla umów waloryzowanych. Temat godny pogłębienia.

W moim rozumieniu zamysłem autorów jest zrównanie wziętych pożyczek z analogicznymi zobowiązaniami złotówkowymi ze wszystkimi tego konsekwencjami. Nie można mówić o stracie czy zysku z powodu przejścia na nowe zasady. Ustawa kończy z zabawą w hazard przy spłacie często najważniejszego zobowiązania finansowego dla wielu rodzin. To jest prawdziwa jej wartość. Restrukturyzacja nie jest przymusowa więc dla tych którzy nadal chcą podejmować ryzyko droga wolna.

Proszę także zauważyć, że art.5 ust.1 pkt. 2) odnosi się do art.4 ust.6 pkt.10) wyrażając saldo długi w pieniądzu polskim. Jest to niezwykle interesujące, ponieważ powoduje zmianę zobowiązania z “nieokreślonego” indeksowanego do kursu waluty obcej do wyrażonego z pieniądzu polskim. Umowa nijako staje się umową na pożyczkę PLN + WIBOR. Art.6 powoduje takie same skutki, ale bez WIBOR, co może zmusić banki do zgody na art.5

Nie zagłębiałem się w matematykę projektu, widzę że Pan to zrobił – moje gratulację. Proszę pozwolić, że poproszę Pana o porównanie skutków restrukturyzacji kredytów z różnych lat z analogicznymi kredytami złotówkowymi. Ciekaw jestem co takie porównania pokaże. Czy pożyczkobiorcy zyskają czy stracą w porównaniu z kredytami PLN?

Dziękuję,

Ryszard Styczyński

Porównanie kosztu spłaty kredytu jest podane na wykresie w opinii. Restrukturyzacja kredytu prawie zawsze powoduje, że kredyt “frankowy” jest bardziej opłacalny niż porównywalny kredyt złotowy.

Co do poglądów na waloryzację umowną, to moje stanowisko jest od dawna jasne: jest ona dopuszczalna, również w odniesieniu do kredytów, aczkolwiek wtedy konstrukcja kredytu przestaje być umową typową, a ma charakter umowy nienazwanej. Reszta będzie opisana w obiecywanym od dawna artykule.

Panie Jacku,

wydaje mi się, że porównanie zobowiązań należy zrobić od daty umowy do dnia dzisiejszego. Nie za bardzo możemy szacować przyszłe oprocentowanie kredytów. Porównując swój kredyt miałem 50k dopłaty do poziomu kredytu PLN. Jednak po restrukturyzacji nie zauważyłem “zysku”. Wręcz przeciwnie – saldo zwiększyło się o 50k zrównując zobowiązanie z kredytem złotówkowym. Jeżeli Pańskim zdaniem restrukturyzacja kredytu powoduje opłacalność umów zrestrukturyzowanych względem kredytów PLN to znaczy, że matematyka zaproponowana przez autorów jest błędna. Kredyt po restrukturyzacji musi się równać (ekonomicznie) kredytowi PLN.

Jak Pan zapewne wie napisałem szereg artykułów wykazujących nielegalność klauzul walutowych (styczynski.blogspot.com). O nielegalności stosowania waloryzacji umownej w umowie kredytowej świadczy chociażby art.358(1) ust.5. Wyrażanie wysokości długu w walucie obcej jest sprzeczne zasadą walutowości, obowiązującej przed 2009 rokiem. Będę wdzięczny za przedstawienie przez Pana argumentacji na podstawie której dopuszcza Pan stosowanie waloryzacji umownej w umowie o kredyt bankowy. Polemika na ten tamat wprowadzi do publicystyki prawniczej nowe tchnienie i pewną świeżość. Niestety w artykułach i książkach które przewertowałem odnalazłem raczej przepisywanie i powoływanie się na autorytety niż solidną analizę tematu.

Dziękuję,

Ryszard Styczynski

Ryszard, dziękuję za zwrócenie uwagi na te aspekty, mam podobną opinię, ale nie tylko ja, bo już wiecej osób zwraca uwagę nie tylko na niedopuszczalność waloryzacji na gruncie polskich przepisów w przypadku kredytów, ale również na błędne utożsamianie indeksacji z waloryzacją, pod pojęciem której banki próbowały ukrywać indeksację i ten aspekt jakoś nadal nie może przebić się do oficjalnych wypowiedzi – a w opinii Jacka Czabańskiego to dziękuję za wypunktowanie na wstępie wad tego projektu ustawy, która w mojej ocenie, gdyby została w takiej formie przyjęta, byłaby rozwiązaniem wysoce szkodliwym, bo zamiast rozwiązania problemu rażącego naruszania prawa przez banki, sankcjonowałaby to naruszania w zasadniczej części, przez co odniosłaby skutek odwrotny do zamierzonego.

“Konstrukcja kredytu przestaje być umową typową, a ma charakter umowy nienazwanej” – pamiętajmy jednak, że bank stworzył szablon dla umowy kredytu i zawarł z kredytobiorcą umowę kredytu – bank nazwał tę umowę na pierwszej stronie umowy i wielokrotnie ponownie na kolejnych stronach: umowa kredytu

Mecenas Orski opublikował wczoraj wpis dotyczący “waloryzacji” na: http://konieczchf.pl/2016/02/06/20-uzaleznienie-wysokosci-kredytu-od-kursu-chf-jest-sprzeczne-z-bezwzglednie-obowiazujacym-prawem-i-jako-takie-niewazne/

Apeluję również, aby zainteresować tematem tych pseudokredytów kolegów prawników: śledzę temat od pewnego czasu i myślę, że wciąż stosunkowo mała grupa prawników (w stosunku do potrzeb, które stale rosną i będą rosły jeszcze długo) zajmuje się tym tematem. Dla mniej istotnych spraw widzę, że w kancelariach jest dużo większe rozeznanie (chociaż wiem, że temat jest nowy i trudny).

Umowa nienazwana, to umowa której typ nie został opisany w przepisach. Nie ma na szczęście obowiązku zawierania wyłącznie umów typowych i strony mogą zawrzeć umowę według swoich potrzeb. Innymi słowy, strony umowy mogą modyfikować typy umów określone w przepisach, w pewnych ramach.

Jeżeli jednak bank nazywa daną umowę: “umowa kredytu”, to druga strona interpretuje jej konsekwencje zgodnie z jej prawnym znaczeniem, a umowa kredytu jest umową w prawie nazwaną – “strony umowy mogą modyfikować typy umów określone w przepisach, w pewnych ramach” – a więc tak, aby jej nie wypaczać.

Nie wypaczać w celu osiągnięcia niezgodnych z prawem korzyści kosztem obciążenia wyłącznie drugiej strony nieograniczonym ryzykiem (przynajmniej w części pozostającym pod kontrolą tej strony, która te korzyści odnosi)

No i znowu gucio, a co z umowami z lat np 2000 – 2005, takie też są. O tych umowach, zapomina się permanentnie o kalkulatorze nie wspomnę.

Powyższa analiza jest bardzo pouczająca. Nie znalazłem jednak odpowiedzi na pytanie związane z kredytami i sprawami toczącymi się przed (jeszcze) polskimi sądami. W tej chwili UOKiK stwierdza występowanie w umowach klauzul niedozwolonych, dodatkowo ustawa podnosi kwestię spreadów.

Czy Pan, Panie Jacku, może nam wyjaśnić co z tymi zapisami. Czy ustawa znosi te klauzule? Co z ubezpieczeniami niskiego wkładu, które zostały pobrane przez banki, a co do których mamy wątpliwości? Czy nie powinny być traktowane jako dodatkowe wynagrodzenie banku, podobnie jak spread, i nie powinny być zwrócone wraz z należytymi odsetkami?

Nurtuje mnie też kwestia zamknięcia drogi sądowej. Czy wejście w życie ustawy zamyka złożenie pozwów związanych z naszymi kredytami? Wiąże się z tym ciekawy dość wątek osób, którym zostały wypowiedziane umowy (komornik, BTE). Czy te osoby będą objęte tą ustawą oraz czy mają prawo domagać się ponownego rozpatrzenia swoich spraw i wystąpienie o ewentualne odszkodowania?

Z poważaniem

Projekt nie zajmuje się innymi niedozwolonymi postanowieniami, jak np. UNWW. W takich sprawach kredytobiorcy muszą iść na drogę sądową (chyba że reklamacja wystarczy).

Wejście w życie nie zmienia sytuacji prawnej w toczących się procesach. Jednak restrukturyzacja kredytu wykluczy możliwość uznania przez sąd na przyszłość umowy za kredyt złotowy oparty na LIBOR. Stanie się tak, gdyż po restrukturyzacji kredyt nie będzie zawierał już klauzul abuzywnych. Roszczenia za czas do wejścia w życie ustawy pozostaną w mocy.

Bardziej problematyczna jest kwestia spreadów. Sądy mogą uznać, że roszczenie z projektu ustawy to jedyny skutek bezskuteczności klauzul indeksacyjnych, a przez to zgodnie z argumentacją banków ratować sam mechanizm indeksacji kredytu, tyle że teraz w oparciu o kurs NBP.

W tym sensie projekt ustawy może pogorszyć sytuację kredytobiorców.

Co do umów wypowiedzianych, to ustawa obejmuje również kredytu wypowiedziane o ile kredytobiorca jest ciągle dłużnikiem.

CH_F_RANEK – zamknięcie drogi sądowej jest jedną z zasadniczych kwestii, na którą odpowiedzi próżno szukać w oficjalnych wypowiedziach, a wydaje się, że ustawa w obecnej formie zamknie drogę sądową w znacznie szerszym zakresie, niż opisuje to Jacek Czabański, gdyż nie tylko może uniemożliwić dochodzenia bezskuteczności waloryzacji i indeksacji, którą różnie banki nazywały (nawet denominacją niektóre, albo w ogóle jej nie nazywały), ale również uniemożliwi dochodzenia braku zasadności do stosowania w tych kredytach spekulacjnych indeksów Libor i Wibor, które ta ustawa sankcjonuje w polskim prawie na rzecz banków, przez co sytuacja osób, których ta ustawa nie uwzględnia, ale także rzeszy tych, którym ta ustawa niczego nie poprawia, ani nie rozwiązuje może ulec dramatycznemu pogorszeniu w stosunku do sytuacji obecnej – a ich sytuacja procesowa też może ulec diametralnemu pogorszeniu odbierając im ww. argumenty obrony ich praw i interesów na drodze sądowej – nie wspominając już o narażeniu na krytykę, że sami sobie będą winni, jeśli nie skorzystają z niekorzystnej dla nich “pomocy” tej ustawy, a z tak nieuczciwą argumentacją polskich sądów już przecież spotkaliśmy się w uzasadnieniach wyroków po antyspreadowej nowelizacji prawa bankowego z 2011 roku.

a jaką podstawę prawna znajduje Pan w ustawie, pozwalającą na zmianę umów już zawartych i ingerujących w sposób ich wykonania. Zwłaszcza konieczność zwrotu spreadu.

tzw konstytucyjność ustawy.

I gdyby Pan jeszcze zwrócił uwagę, że przeliczenie kredytów wwaloryzowanych na hipotetyczny może być błędne, bo zakłada jako podstawę kwotę otrzymana w PLN, a ta jest ZAWYŻONA o spread uruchomieniowy.

To z tego powodu uciera się pogląd, ze nawet teraz “zarabiamy” w odniesieniu do “złotowiczów” .

A nie jest to już pewnik

pozdrawiam

Zgadzając się z Panem Mecenasem, że projekt jest niejasno napisany, należy jednak zauważyć, że prezentuje jakąś logikę i realizuje określoną wizję sprawiedliwego rozwiązania. Oczywiście nie każdy musi się z tą wizją zgadzać. Na pewno projekt PAD jest o kilka klas lepszy od propozycji PO, z uwagi choćby na brak wyłączeń (limity na LTV, metraż, etc.).

To co “boli” część kredytobiorców frankowych, to fakt, że ich obecne saldo w/g kursu sprawiedliwego jest wyższe niż początkowa kwota kredytu. Jest to po części wynikiem stosowanie logiki finansowej projektu, w której ujemna różnica pomiędzy ratą frankowicza (kolumna K), a odsetkami płaconymi przez złotówkowicza (kolumna L) powiększa kapitał do spłaty (kolumna M) i jest oprocentowana. Autor projektu założył po prostu, że skoro frankowicz płacił mniejsze raty niż wynosiły same odsetki od kredytu złotówkowego – to w efekcie zaciągał pożyczkę. Ale podobnie jak Pan Mecenas, uważam, że nie jest to założenie do końca sprawiedliwe – i może śmiało być skorygowane na etapie prac sejmowych. I to jest w zasadzie chyba jedyny problem finasowy, który kredytobiorcy podnoszą.

Druga sprawa, czysto prawna, to definicja kredytów indeksowanych i denominowanych. Chyba zupełnie bez sensu. W/g tej definicji np. kredyt banku NORDEA (czyli udzielony w PLN, którego równowartość jest określona jako XXX franków) jest kredytem w CHF.

Należy także pamiętać, że taki a nie inny wydźwięk projektu wynika z próby ograniczenia jego późniejszego torpedowania (poprzez zarzuty niekonstytucyjności, ingerencji w swobodę umów, etc. etc.). Stąd też może chęć zachowania dotychczasowych umów (kredyty w/g LIBOR), a nie całkowita zmiana (przymusowe “uzłotowienie” kredytów i przejście na WIBOR).

Podsumowując, uważam, że projekt jajo taki trzeba popierać, bo to jest jedyne co mamy. A należy zadbać o odpowiednie korekty na etapie prac parlamentarnych. Oby szybkich.

Problemem nie jest tylko oprocentowanie “niedopłaty” frankowicza do hipotetycznego kredytu złotowego.

Podstawowym problemem jest to, że kurs przeliczeniowy nie jest wcale “sprawiedliwy” i dyskryminuje rzeszę kredytobiorców z lat 2005-2006, aczkolwiek jest korzystny zwłaszcza dla tych z lat 2008. Mimo, że teoretycznie ma zrównywać sytuację z kredytobiorcami złotowymi, to robi to tylko na dzień wejścia w życie ustawy, a stosowany w ciągu całego okresu trwania kredytu prowadzi do absurdalnych wyników.

Panie Mecenasie,

no właśnie z tej “niedopłaty” bierze się cała (nie)sprawiedliwość kursu przeliczeniowego. Bardzo proszę porównać kredyt na 300’000PLN (30 lat) zaciągnięty w sierpniu 2008 oraz w sierpniu 2005.

W tym pierwszym przypadku kredytobiorca praktycznie cały czas spłacał kapitał (poza pierwszymi pięcioma miesiącami) – miesięcznie od kilkudziesięciu złotych w roku 2009, aż do ok. 1100 w roku 2015. Kolumna M jest praktycznie cały czas dodatnia.

A kredytobiorca z sierpnia 2005 – ma przez większą część niedopłaty na ratach (kolumna M minusowa) – największe niedopłaty są w roku 2008; nawet -800zł na m-c. Bo w 2008 franek był zdecydowanie niżej niż w 2005, natomiast WIBOR był wysoki (więc złotówkowicze płacili wysokie raty odsetkowe).

W formułach kalkulatora “kursu sprawiedliwego” – nie ma jakiś magicznych zapisów dyskryminujących frankowiczów z lat 2005-2006. Występuje efekt “oprocentowania tego o co kiedyś byłeś na plus”. I to może być niesprawiedliwe.

Jest natomiast jeszcze jedna kwestia, którą poruszyła Ania poniżej, że skoro zrównujemy raty do kredytów PLN, to wypadało by także zrównać oprocentowanie (w przypadku gdy kredyt CHF miał dużo gorsze).

Nie do końca. To, że kredytobiorcy z lat 2005-2006 (a pewnie i wcześniejsi) skorzystali nieco albo nie stracili w porównaniu do złotówkowiczów, a kredytobiorcy z lat 2007-2008 sporo stracili, to jedna sprawa – różnice powinny być wyrównane.

Ale dlaczego ten fakt ma ustalać współczynnik na kolejne 20 czy 30 lat spłaty kredytu? Ten z roku 2005 kto dzisiaj dostanie gorszy współczynnik (bo nie stracił względem kredytu złotówkowego), ostatecznie zapłaci w sumie dużo więcej niż ten z roku 2008. Wyrównanie różnic tak, ale nie przez tworzenie nowych w przyszłości.

Panie Jacku,

prosta sprawa – przed dniem ustalenia kursu sprawiedliwego powinna być możliwość uzupełnia “niedopłat” – liczonych bez żadnego oprocentowania. W tym przypadku, jeśli będzie ktoś miał chęć i wolną gotówkę, to dopłaci to, co kiedyś “zarobił”. I w ten sposób uzyska dokładnie takie same warunki jak kredytobiorca z nadpłatą (z lat 2008).

Dokładnie taki pomysł miał swego czasu Jakubiak, który mówił, że brakujące niedopłaty powinny utworzyć nowy kredyt, oprocentowany symbolicznie (np. 1%). No chyba, że ktoś ma wolną gotówkę – wtedy patrz punkt wyżej.

TN – czy możesz rozwinąć, jak to miałoby rozwiązać kwestię “kursu sprawiedliwego” na przyszłość, skoro ma być on ustalany tylko raz poprzez wyrównanie do kredytu złotówkowego opartego o WIBOR wstecz?

Macieju,

Sprawa chyba nie jest b. skomplikowana (ale może się mylę). Weźmy ten uprzedni przykład z dwoma kredytami na 300’000zł (30 lat) zaciągniętymi w sierpniu 2005 i 2008.

Ten pierwszy (2005) ma jeszcze do spłacenia 310’000 PLN (co stanowi 81’000 CHF), a temu drugiemu (2008) pozostało 261’000 (co stanowi równowartość 116’000 CHF).

I nie ma żadnej różnicy czy ten kurs będzie X, czy Y bo skoro jest stały (niezmienny względem PLN) to ile by nie wynosił, ten pierwszy z kredytobiorców musi spłacić pozostałe 310’000 PLN, a ten drugi 261’000 PLN. Czy odpowiednią ratę wyrazi w PLN, czy w CHF, to jeden pies, bo kurs jest stały.

Dlaczego ten pierwszy (2005) ma o 10’000 więcej niż na początku – to już wiesz z poprzednich wpisów, więc nie wyjaśniam.

Mój wniosek jest tylko taki, że jakby kredytobiorca z 2005 chciał koniecznie mieć taki sam kurs przeliczeniowy jak ten z 2008, to powinien móc dopłacić owe brakujące tysiące (wynikające z niegdysiejszej “niedopłaty”) bez oprocentowania. Zatem nie było by to np. 49’000, ale 25’000.

I jeszcze jedna uwaga. Właśnie dzięki temu, że kurs jest stały, z naszych kredytów “walutowych” robią się de facto złotowe, oprocentowane w/g LIBOR. A czy nie o to chodziło większości z nas? Uważam, że ustawia załatwia to dosyć elegancko, bez ingerencji w umowy, a więc minimalizując szansę na ewentualny “kontratak prawny” ze strony bankowej.

Kwestią otwartą pozostaje natomiast procedura ustalenia pozostałej kwoty do spłaty dla takiego kredytu (czyli jak policzyć te “niedopłaty”). I to jest do dyskusji / poprawienia.

Oprocentowane wg LIBOR na przyszłość – ale jak to się ma wtedy do intencji ustawy zrównania tych “kredytów” do kredytów złotówkowych opartych o WIBOR (chociaż tak jak pisze Pan Czabański już samo to jest kontrowersyjne, bo gdyby bank nie stworzył pozornie tańszego kredytu wiele osób nie zdecydowałoby się w ogóle na kredyt lub w mniejszej kwocie i ceny nieruchomości napędzone pozornie tańszym kredytem byłyby niższe), zrównanie byłoby tylko wstecz. Rozumiem jednak, że posprzątanie tego bałaganu stworzonego przez banki nie jest łatwe (np. aspekty prawne, o których wspominasz). Na pewno kluczowe, jest, żeby ustawa dotyczyła wszystkich tego typu umów, niezależnie od tego przez kogo i w jakim celu zostały zawarte.

Nie zapomnijmy również o tych, które zostały już spłacone na “lichwiarskich” warunkach

LIBOR nie jest obiektywnym miernikiem – http://graphics.wsj.com/libor-network/#item=DB – szczegółowo o manipulacji LIBOREM – zwracam uwagę na źródło: The Wall Street Journal (i dzisiejsze: http://www.wsj.com/articles/london-jury-acquits-six-brokers-of-libor-manipulation-frauds-1453908372 ). Informacja o tym pojawiła się dziś na https://www.facebook.com/Wirtualna-demonstracja-221332921371330/

Panie Jacku,

Oczywiście słabością propozycji i kursu przeliczeniowego jest to, że raz ustalony współczynnik ma dotyczyć przyszłych 20 czy 30 lat.

Ale zakładam, że np kredytobiorca z 2005 roku, po wyliczeniu kursu, będzie mógł spłacić kredyt (np refinansując się w innym banku) i dzieki temu nie bedzie go dotykał wyższy kurs przeliczeniowy na przyszłość.

Dzięki temu, będzie miał taką samą sytuację jak analogiczny kredytobiorca złotowy.

(Pomijam to co było już dyskutowane, czy podwyższanie kapitału w przypadku mniejszej raty zapłaconej niz złotowa, powinno być oprocentowane).

witam, tak sobie czytam o zrównaniu kredytu w chf z pln i coś mi się nie zgadza. Jeżeli liczymy ile hipotetycznie bym zapłaciła odsetek w PLN i zamieniamy libor na wibor od samego początku kredytu, to dlaczego również od samego początku kredytu nie zamieniamy marży chf (ja mam 3,9%) na marżę średnią na rynku dla pln. ligor na wibor owszem a marża chf na marże pln juz nie ?? to tak w połowie sprawiedliwie jest prawda ?

co Pan o tym myśli Panie Jacku?

Witam, wspomina Pan o konstytucyjnej zasadzie równości. Jakie jest Pana zdanie w temacie kredytobiorców, którzy zakończyli umowy i spłacili już swoje zobowiązania? W moim przypadku rata kredytu była już nie do udźwignięcia i zdecydowaliśmy pozbyć się nieruchomości (2014), dopłaciliśmy bankowi dodatkowo ponad 30tys. zł aby zamknąć kredyt, bo wartość nieruchomości nie była wystarczająca, mimo wieloletniej spłaty rat (kredyt z Ip. 2008). Teraz wychodzi na to, że to był błąd, że mało, że “straciliśmy” swoje mieszkanie, dodatkowo się zadłużyliśmy to teraz jesteśmy traktowani jako kredytobiorcy, którym nie należy się pomoc?

Bardzo proszę o opinię.

Pozdrawiam

Oczywiście, że jest to niesprawiedliwe, dziękuję za przykład. W swoim projekcie właśnie dlatego proponowałem przekształcenie kredytów na złotowe wstecz, żeby każdego potraktować równo – tego, który spłacił wcześniej, tego któremu wypowiedziano kredyt, ale należność wyegzekwowano, tego, wobec kogo toczy się postępowanie egzekucyjne i wreszcie tego, który obsługuje kredyt.

Niestety, jak na razie, projekt prezydencki nie obejmuje takich przypadków jak Pański.

Z tym wykluczaniem kredytów spłaconych to jest właśnie wałek straszny – wiadomo, że są osoby, które z rożnych życiowych powodów były zmuszone spłacić te “kredyty” na ustalonych przez bank warunkach (jeszcze ze spreadem przy spłacie kredytu!), na dodatek zaciągając na ten cel długi i według tego projektu ustawy nie należy się im w związku z tym żadna sprawiedliwość (nawet w kwestii spreadu).

“Projekt wyłącza z zakresu działania ustawy te osoby fizyczne, które dokonywały odpisów amortyzacyjnych od nieruchomości lub zaliczały odsetki od kredytu jako koszty uzyskania przychodów. ”

czy dobrze rozumiem ze jak korzystam z tzw. ulgi odsetkowej i roliczam ja w PIT to ustawa mnie nie obejmuje???

podaj konkretny artykuł lub paragraf z projektu bo ja takowego zapisu nie znalazłem.

poza tym nie skorzystałeś na tym tylko straciłeś, bo gdybyś wziął kredyt złotowy to odliczyłbyś 3-4 razy tyle. więc używając nomenklatury bankierskiej poniosłeś stratę.

Może nie na temat, ale od dłuższego czasu nurtuje mnie pytanie: dlczego nikt nie podnosi głośno faktu, że SOKiK uznał określone postanowienia w umowach kredytów “frankowych” za niedozwolone i nie nakazuje bankom ich uporządkowanie. Są wyroki dotyczące konkretnych banków, i co? Postanowienia jak były, tak pozostały. Nie rozumiem, dlaczego żaden bank nie ponosi odpowiedzialności za to, że nie zastosował się do wyroku sądowego. Gdyby jakiś wyrok zapadł wobec klienta, że narusza prawo, bank nie darowałby tego. Wychowywawno mnie w duchu, że wyrok sądowy ma określone znaczenie i nie można go sobie zlekceważyć….

Panie Jacku nie mogę się zgodzić z Pana oceną że:

“Jako generalna zasada, wyliczenie salda kredytu hipotetycznego powoduje, że zrównuje się sytuacja osób, które wzięły kredyt w PLN z kredytem denominowanym / indeksowanym.”

Brałem kredyt CHF w 2009 z marżą 2.6% , a w tym samym czasie, w tym samym banku, moi znajomi brali kredyt w PLN i mają marżę 1,3%. Dodatkowo oni w tym czasie nie płacili prowizji ( była promocja na kredyty PLN) , a ja zapłaciłem kilka tysięcy.

Porównując wyliczenie kalkulatora dla hipotetycznego kredytu w PLN widać że między kapitałem pozostałym do spłaty wyliczonym z moją marżą dla CHF (2,6%) , a kapitałem pozostałym do spłaty wyliczonym z marżą obowiązującą wtedy dla kredytów W PLN ( 1,3%) jest kilkadziesiąt tysięcy złotych różnicy ( oczywiscie przy tym zapisie w projekcie ustawy na moją niekorzyść). Gdyby mój kurs “sprawiedliwy” wyliczyć na podstawie hipotytycznego kredytu w PLN z marżą obowiązująca w tym czasie dla PLN (1,3%) to mój kurs “sprawiedliwy” obniżyłby się o czterdzieści parę groszy w stosunku do kursu obliczonego zgodnie z zapisami projektu ustawy PAD.

W związku z powyższym nie mogę zgodzić się że Pana stwierdzeniem

“Ustalone saldo zadłużenia kredytu hipotetycznego ma ten skutek, że gdyby kredytobiorca spłacił kredyt w dniu wyliczenia, to zapłaciłby dokładnie tyle ile zapłaciłby analogiczny kredytobiorca kredytu złotowego.”

Jak powinna być załatwiona ta sprawa opisała powyżej @ ANIA

Proszę o Pana komentarz w tej sprawie

To fakt, że marża zwłaszcza po 2008 na kredyty w CHF była wyższa niż na PLN. Jakimś rozwiązaniem byłoby dla kredytu hipotetycznego posłużenie się marżą średnią, albo nie wyższą niż, ale i tak nie uzyskalibyśmy pełnej porównywalności. Za dużo czynników wpływa na wysokość oferowanej marży.

To jednak świadczy o tym, że banki liczyły na zarobek wynikły ze wzrostu kursu CHFPLN (więc obstawiały pozycję niekorzystną dla kredytobiorcy, a przynajmniej zagraniczne spółki matki) w produkcie, gdzie wynagrodzeniem banku są prowizja i odsetki od oddanego do dyspozycji kapitału, bo w latach 2007-2008 “zabijały się” wręcz o oferowanie jak najniższej marży na kredytach pseudowalutowych

w komentarzu nie odnosi sie Pan do nadplat kredytow zrobionych przez czesc kredytobiorcow.

czy ustawa to jakos reguluje czy pomija jak oprocentowanie ustalane przez zarzad?

jesli nie reguluje to nalezy przyjac ze te naplaty sa “stracone” w przypadku restrukturyzacji?

Nadpłaty wpływają na wysokość zadłużenia a przez to również na wysokość kursu przeliczeniowego i w ten sposób są uwzględnione. Inna rzecz, że kurs przeliczeniowy nie może być niższy niż kurs z dnia udzielenia kredytu, co jest ograniczeniem niesłusznym i co skrytykowałem.

Pozwólcie Państwo, że powtórzę za Panem Ryszardem ,,po raz kolejny dziękuję za Pańską pracę dającą nieoceniony wkład w zrozumienie tematu. Wielka szkoda, że jest Pan jednym z nielicznych prawników pomagającym nam odnaleźć się w tej grotesce. Moim marzeniem od wielu miesięcy jest utworzenie think tanku składającego się z tak wielu prawników jak to możliwe oraz innych osób zaangażowanych w analizę tematu. Może uda nam się coś takiego utworzyć w przyszłości…”.

W pełni zgadzam się z takim pomysłem, ale chcę zwrócić Państwa uwagę na fakt, iż to politycy przegłosują jakieś rozwiązanie; zatem celowym byłoby zwrócenie się do posłów z ruchu Kukiz’15, bo ci parlamentarzyści wypowiadali się jednoznacznie w naszej sprawie i w sposób korzystny dla kredytobiorców.

A na marginesie tej dyskusji trzeba postawić pytanie – gdzie są i dlaczego milczą wybitni prawnicy w osobach byłych prezesów SN, TK, Rzecznicy Praw Obywatelskich, co powstrzymuje ich od wyrażenia swoich opinii ?

W art. 2 punkt 6 należy zastąpić (kredyt udzielony w walucie innej niż polska), “który został wypłacony w złotych polskich” na “przeznaczony za zakup nieruchomości (zlokalizowanej) w Polsce” (podobnie w punkcie 8 dla pożyczki)

Dlaczego tak uważasz?

Jak kredytobiorca kupował jeszcze niewybudowane mieszkanie od dewelopera, to zazwyczaj pierwszą transzę płacił deweloperowi sam i później refinansował ją kredytem. W niektórych bankach była możliwość wypłaty tej części kredytu (refinansowania wkładu własnego) w CHF – oczywiście kredytobiorca nie potrzebował CHF, bo sam ten zadatek czy też pierwszą transzę zapłacił deweloperowi w PLN ( był to w końcu zakup nieruchomości w Polsce). Kredytobiorca mógł jednak zażądać od banku refinansowania tej transzy bezpośrednio w CHF, żeby nie dać bankowi orżnąć się na spreadzie w przypadku wypłaty w PLN. Zwłaszcza, że niektóre banki stosowały wyższe spready dla kredytów niż dla innych operacji na walutach. Ten przypadek lub podobny był już wcześniej opisywany.

To jest właśnie przykład (jednej z licznych) anomalii, do jakich doprowadziło stosowanie przez banki spreadów dla kredytów “walutowych”.

Tak, ten przekręt ma wiele konsekwencji, o których się zapomina. To, że bank jakąś część kredytu wypłacił w CHF nie oznacza, że kredytobiorca potrzebował CHF i że nie poniósł z tego tytułu ryzyka walutowego. To jest specyficzny przykład, ale chcę również zwrócić uwagę, że cały problem tych kredytów polega właśnie na niedopasowaniu waluty kredytu (przynajmniej w mniemaniu banku) z przeznaczeniem kredytu – tu jest przysłowiowy pies pogrzebany. Trzeba wyjść od lokalizacji nieruchomości, bo ona determinuje w jakiej walucie było określone przeznaczenie kredytu i czy mieliśmy do czynienia z ryzykiem kursowym.

Te franki wypłacone na refinansowanie wkładu własnego mogły natomiast pochodzić z faktycznie wpłacanych przez kredytobiorców franków na swoje kredyty niby walutowe (którzy kupowali te franki również tylko po to być, aby nie dać się naciągnąć na spready bankowe) – co za paranoja

Kredytobiorcy kredytów w większości tylko niby walutowych wprowadzili faktyczne franki do systemu bankowego … “dzięki” ustawie antyspreadowej

Mam wrażenie, że wiele instytucji nie rozumie (lub nie chce zrozumieć) specyfiki kredytu hipotecznego na tle innych kredytów, tzn. że w przypadku kredytu hipotecznego przez to że przeznaczenie kredytu jest ściśle określone, to ma ono wartość określoną w pewnej walucie, którą determinuje właśnie jej lokalizacja. A przecież właśnie kredytów hipotecznych, a nie kredytów w ogóle (np. gotówkowych) dotyczy cały ten problem.

Polecam lekturę kolejnej analizy Pana Tomasza:

https://plus.google.com/108992790066580432806/posts/TpdYobJUjLv

z https://plus.google.com/108992790066580432806

Takich argumentów należy używać w Sejmie (ale również (obok argumentów prawnych) w sprawach sądowych)

Jak już jesteśmy przy porównywaniu kredytów PLN i CHF, i tej sławnej społeczenej sprawiedliwości, to może dobrze by było też zwrócić uwagę na to, że młode małżeństwa jak brały kredyt w PLN to miały dopłaty MdM itp, a takie samo małżeństwo, biorące w CHF już nie. Więc jak już porównujemy, to może dobrze by było też to brać pod uwagę….

Czy Pan lub ktoś z Pana znajomych w ogóle rozważał następującą opcję:

Bank pożyczył mi kasę wg pewnego kursu A. Ustalałem z bankiem że kurs będzie oscylował +/ – 20 % od podanego kursu. Ja chcę spłacać kredyt wg tego kursu. Taki też był zamiar mój i i jak rozumiem również zamiar banku. O ile taki był zamysł obu stron to o ile wystąpiły NADZWYCZAJNE OKOLICZNOŚCI i kurs radykalnie się zmienił to jako kredytobiorca mam prawo do WSTRZYMANIA regulowania rat po zawyżonym i nieracjonalnym kursie. Kursie który jest nieplanowany, niesprawiedliwy, narażający mnie na dodatkowe koszty i straty. Ja chciałbym zaczekać na kurs który był przewidywany w umowie i podczas rozmów z bankiem.

Same banki kiedyś twierdziły, że mogą się zdarzyć okresowe zwyżki i zniżki kursu. Obecnie analitycy też twierdzą że wysoki kurs franka jest przejściowy.

Zatem kredytobiorca powinien mieć prawo do czekania ze spłatami do czasu kiedy kurs wróci do tego planowanego. I tu widzę 2 opcje:

a. Bieżące zadłużenie nie jest oprocentowane.

b. Bieżące zadłużenie jest oprocentowane.

Od strony technicznej mogłoby to wyglądać tak, że kredytobiorca kumuluje u siebie pieniądze, po to aby jeśli na przestrzeni kolejnych lat 5 ,10, 20 kurs wróci do dawnego kursu +/- 20 %, aby móc wrócić do dalszego spłacania lub np. jednorazowej spłaty całego zadłużenia w oparciu o skumulowane pieniądze.

Dlaczego ktoś mnie zmusza do płacenia raty 2 razy większej niż miałem kiedyś ? Każda rata teraz nie zapłacona i odłożona na bok oznacza że w przyszłości ta obecna rata pokryje mi aż 2 miesiące. Idąc dalej, niepłacenie przez rok teraz oznacza że odłożyłem kasę na 2 lata w przyszłości, jak spadnie kurs.

Poruszam ten wątek dlatego że jeśli:

– ustawa nie wejdzie w życie

– procesy sądowe pokażą że nie da podważyć umowy

to pozostaje upierać się przy opcji „czekania na powrót kursu do tego planowanego”.

Czy mogę prosić o parę słów komentarza ?

Jestem ciekawy czy jakiś prawnik dopuszcza taką linię rozmowy z bankiem i czy takie rozwiązanie jest możliwe ?

Rozumowanie opierające się na nadzwyczajnej zmianie okoliczności jest moim zdanie bardzo adekwatne do sytuacji. Niestety stanowisko sądów jest niechętne. Pisałem o tym tutaj: https://pomocfrankowiczom.pl/?p=170

Nadzwyczajną zmianę stosunku myślę, że i tak należy dołączać do pozwów jako dodatkowy argument i wykorzystywać raporty bankowe z prognozami CHFPLN (są bazy z archiwalnymi raportami z okres, kiedy tę “kredyty” były udzielana, najlepiej konkretnie dla tego banku, który udzielił “kredytu”, ale istotne też są średnie prognozy z tego okresu) jak również symulacje zachowania się kursu CHFPLN (jeśli takie były przedstawiane kredytobiorcom przez bank).

I niezależnie od posłużenia się tymi materiałami do udokumentowania nadzwyczajnej zmiany stosunku, niech bank wytłumaczy, dlaczego te prognozy w raportach opiewają na góra kilka lat (bo na dłużej to “wróżenie z fusów”), a jeśli w symulacjach na potrzeby kredytów pseudowalutowych były na dalszą perspektywę czasowa, to na jakiej podstawie bank je stworzył i dlaczego mimo że jest profesjonalistą na rynku finansowym bank nie zawiera (dla zabezpieczenia swojego ryzyka walutowego wynikłego z udzielania tych kredytów, czy dla jakichkolwiek innych celów, dla których stosuje takie instrumenty) FX swapów na 25-40 lat, a mimo to stworzył i sprzedał kredytobiorcy, nie posiadającemu takich jak bank zasobów i narzędzi, produkt powiązany z ryzykiem walutowym na tak długi horyzont czasowy.

Na klauzule rebus sic stantibus warto się powołać zwłaszcza w przypadku, gdy ktoś chce refinansować kredyt (zaciągnąć kredyt na tę samą nieruchomość w innym banku) lub się przeprowadzić (sfinansować ze sprzedaży kredytowanej nieruchomości spłatę kredytu i zaciągnąć nowy kredyt na nowo nabywaną nieruchomość) – “skoro sprawy przybrały TAKI obrót”, nastąpiła TAK nadzwyczajna zmiana stosunku w odniesieniu do prognoz sektora bankowego, co do zachowania się kursu CHFPLN, kredytobiorca występuje do banku o ustalenie kursu adekwatnego do prognoz sektora bankowego w oparciu, o które ta umowa została zawarta.

W tej chwili kredytobiorcy są tym kredytem przywiązani do konkretnego banku i konkretnej nieruchomości, a żądanie banku do zwrotu pozostałego do spłaty salda kredytu po aktualnym kursie * CHFPLN zwłaszcza w opisanych powyżej przypadkach (gdzie (i tak nieadekwatne) “tłumaczenie” z niższym LIBOREM nie ma już nawet zastosowania) stanowi największe nadużycie sektora bankowego w tym produkcie.

* Po kursie nadzwyczajnie wyższym w stosunku do prognoz z momentu zawierania umowy (które to prognozy były GŁÓWNYM i KLUCZOWYM determinantem tego, że te umowy zostały w ogóle zawarte – na to również należy się powoływać w postępowaniach sądowych) .

Intencją kredytobiorcy przy zawieraniu umowy kredytu nie było pozostanie w nierozłącznym związku z bankiem, który udzielił tego “kredytu” i z kredytowaną nieruchomością, a do tego te umowy doprowadziły (i samo to też jest już nadzwyczajną zmianą stosunku). Wyjście z nich wiązałoby się bowiem dla kredytobiorcy z nadzwyczajną stratą (na każdym etapie począwszy od końca 2008 roku) i skala tej straty stale rośnie.

Racja.

Ja bym do tego dodał „zachwalaną” przez banki możliwość przewalutowania kredytu, które uprawdapodobniało tezę banków że kurs będzie raz wzrastał a raz malał oraz że jest to dodatkowe zabezpieczenie i bezpieczeństwo dla klientów banków.

Ta opcja czyli (przewalutowanie) jest martwa i nie do wykorzystania, gdyż kurs się podwoił od 2008 roku.

O “przewalutowaniu” również w komentarzach pod tematem dotyczącym nadzwyczajnej zmiany stosunków: https://pomocfrankowiczom.pl/?p=170

Z komentarzy na: https://plus.google.com/108992790066580432806/posts/TpdYobJUjLv:

Według NBP: „KREDYTÓW WALUTOWYCH ZGODNIE Z PRAWEM W POLSCE NIE MA”

https://www.nbportal.pl/slownik/pozycje-slownika/kredyt-hipoteczny)