W argumentacji prawnej warto pokazać, w jaki sposób banki wykorzystały swobodę w ustalaniu kursów na niekorzyść konsumenta.

Z prawnego punktu widzenia, to czy przedsiębiorca wykorzystał już swobodę na niekorzyść konsumenta czy może to zrobić dopiero w przyszłości powinno być obojętne dla oceny danego postanowienia jako nieuczciwego, jednak nie wolno rezygnować z pokazania, w jaki sposób banki osiągały nieuzgodnione korzyści poprzez swobodne wyznaczanie kursów do indeksacji.

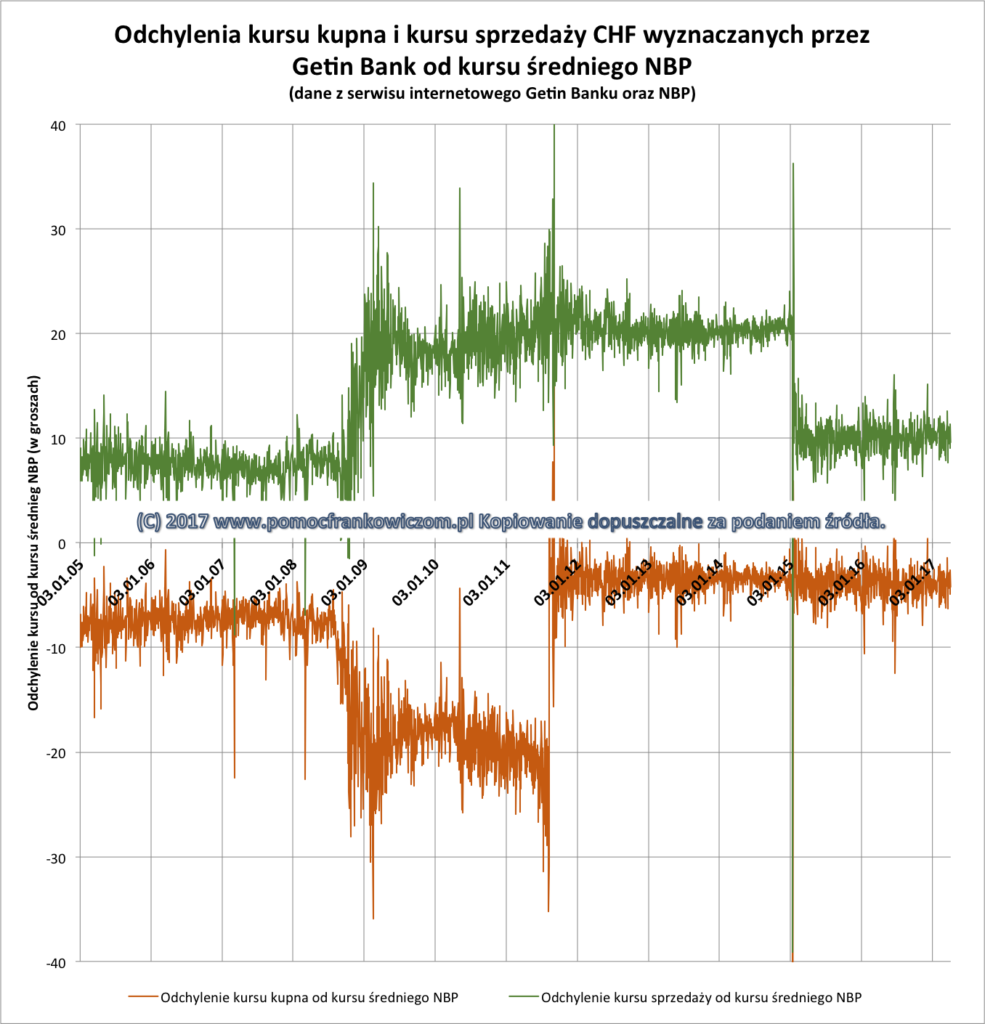

Przyjrzyjmy się Getin Bankowi. W latach 2006-2008 wyznaczany przez niego kurs kupna był o ok. 8 groszy poniżej kursu średniego NBP, a kurs sprzedaży o ok. 8 groszy powyżej kursu średniego NBP.

Kiedy jednak tylko bank zawarł już odpowiednią liczbę umów kredytowych, to nagle kursy poszybowały w górę: kurs zaczęły różnić się od kursu średniego NBP o około 20 groszy (spread łącznie około 40 groszy).

Ustawa antyspreadowa przyniosła istotne zmniejszenie spreadu, jednak tylko w zakresie kursu kupna, który nie miał już znaczenia. Nowych kredytów przeliczanych wg tego kursu bank już nie udzielał, a dla kredytów już udzielonych i spłacanych znaczenie miał tylko kurs sprzedaży. Choć więc spread spadł do ok. 25 groszy, to kurs sprzedaży dalej był tak samo zawyżony w stosunku do kursu średniego NBP jak wcześniej.

Dopiero od 2015 r. to odchylenie uległo zmniejszeniu do ok. 10 groszy. Było to zapewne spowodowane coraz liczniejszym przechodzeniem kredytobiorców na spłatę w walucie indeksacji z wykorzystaniem kantorów internetowych i coraz liczniejszymi postępowaniami sądowymi i bank zaczął się obawiać skutków ujawnienia swoich praktyk.

Jednak zawyżenie kursu stosowane przez bank nadal jest bardzo duże. Wystarczy wspomnieć, że w kantorze internetowym można nabyć CHF po kursie nie odbiegającym od kursu średniego NBP o więcej niż ok. 1 grosz. Tak więc i obecnie Getin Bank stosuje 10 krotnie wyższą marżę niż marża rynkowa (a w latach 2009-2015 stosował marżę ponad 20 krotnie wyższą).

O taki właśnie skutek chodziło bankowi, kiedy zawarował sobie w umowie swobodę w wyznaczaniu kursu do indeksacji.

PKO BP też tak postępował? Można znaleźć gdzieś takie porównanie ?

Porównaj sobie miesięczne zestawienie od 2007 roku kursu sprzedaży CHF/PLN ze stawką LIBOR CHF 3M. Mam akurat plik, więc mogę przesłać. Co do różnicy kursowych pomiędzy NBP a PKOBP to takie zestawienie trzeba będzie zrobić – myślę. Zobaczymy co wyjdzie.

Dzięki Marcin, podaję adres : chedar@op.pl

Marcin

Mam 8 grudnia wyznaczona sprawę z PKO BP ,proszę podaj to zestawienie ,dziękuje :bozenakin@op.pl

Wszedzie stoi, że to bank ustalał kursy, ze bank sie bal i zmniejszyl spred itd. Jest to prawda – ale za bankiem stali konkretni ludzie których na pewno da się namierzyć i osądzić.

Straszne jest to, że tym potworom na razie uchodzi to wszystko plazem

A tak pozatym to dobry wpis !

A tak było w GE, dzis BPH. Z mojego pisma procesowego.

W oparciu o kursy walut ze strony https://www.bph.pl/pl/kursy-walut/ oraz stronę http://www.nbp.pl/home.aspx?c=/ascx/archa.ascx powodowie przygotowali tabelaryczne zestawienie obejmujące:

1. -Lp. 1-6 – cena waluty wg. banku w pozycji kupno/sprzedaż, wysokość spreadu oraz kurs średni NBP, okres przed zawarciem umowy,

2. – Lp.7,8- wskazane w pkt. 1 parametry w datach z umowy kredytowej,

3. – Lp. 9,10,11,12,15- wskazane w pkt. 1 parametry w datach wypłaty transz,

4. – Lp. 13-14, 16 i następne do Lp. 49 – wskazane w pkt. 1 parametry w datach wymagalności zapłaty raty kredytowej.

Jakkolwiek okoliczność ta nie ma znaczenia, w aspekcie badania klauzul abuzywnych i ustawowych skutków ich stwierdzenia, to jednak pozwala na przedstawienie nieuczciwej praktyki pozwanego banku.

W oparciu o przedstawioną tabelę, dokonując analizy wysokości kursu kupna/sprzedaży waluty w banku, wysokości spreadu w porównaniu z ustalonym kursem średnim NBP, niewątpliwie można wysnuć następujące wnioski:

1. ustalony przez bank spread, czyli – rzeczywista kwota wyrażona w złotym polskim, nigdy nie był stałą wartością procentową względem kursu średniego NBP, a także nigdy nie był on równomiernie rozłożony, 50%/50% w odniesieniu do kursów kupna/sprzedaży waluty,

2. w okresie intensywnej sprzedaży kredytu na rynku, kwota spreadu (przesuwała się lekko w kierunku ceny kupna waluty, a więc tej, która decydowała o wysokości zobowiązania kredytobiorcy, gdyż do niej bank przeliczał należność w CHF- większa różnica pomiędzy kursem średnim NBP, a kursem kupna waluty przez Bank), taka praktyka trwała najprawdopodobniej do października 2008r., powyższe niewątpliwie ma związek z zakończeniem okresu umacniania się PLN do CHF,

3. w okresie od listopada 2008r., kwota spreadu zdecydowanie przesuwała się w kierunku cena sprzedaży waluty, a więc tej, która decydowała o wysokości zobowiązania kredytobiorcy, gdyż do niej bank przeliczał należność spłaty kredytu w CHF, najprawdopodobniej to w tym okresie bank zaprzestał udzielania kredytów indeksowanych do CHF, coraz bardziej przesuwając wysokość spreadu w kierunku ceny sprzedaży waluty,

4. w związku z publikacją przez Prezesa Urzędu Ochrony Konkurencji i Konsumentów Raportu dotyczącego spredów z dnia 10 września 2009r., zauważa się przywrócenie równowagi i niemal równomierne rozłożenie spreadu na cenę kupna/sprzedaży waluty, co trwało do maja 2010r.,

5. od czerwca 2010r. bank ponownie przesuwa kwotę spreadu w kierunku ceny sprzedaży waluty, praktycznie do sierpnia 2011r. przesuwając niemal całą kwotę spredau na cenę sprzedaży waluty,

6. od września 2011r., a więc po wejściu w życie ustawy antyspredowej następuje normalizacja, kwota spreadu rozłożona jest niemal równomiernie, z lekkim odchyleniem na cenę sprzedaży waluty.

7. od kwietnia 2015, może wcześniej, powód dokonał analizy kwartalnej, a więc po „czarnym czwartku z stycznia 2015” znacząco maleje, wobec wartości poprzednich, procentowa wartość spreadu, o około 50%,

1 2 3 4 5

DATA GE KUPNO GE SPRZEDAŻ SPREAD NBP

1 16.01.2006 2.3981 2.5272 0.1291 2,4567

2 14.04.2006 2.4396 2.5695 0.1299 2,5019

3 14.07.2006 2.5008 2.6353 0.1345 2,5857

4 16.10.2006 2.3749 2.5056 0.1307 2,4359

5 16.01.2007 2.3355 2.4642 0.1287 2,4029

6 16.04.2007 2.2733 2.3972 0.1239 2,3263

7 04.07.2007 2.2009 2.3228 0.1219 2.2700

8 11.07.2007 2.2017 2.3236 0.1219 2.2810

9 16.08.2007 2.2350 2.3583 0.1233 2.3434

10 18.10.2007 2.1506 2.2692 0.1186 2.2183

11 20.12.2007 2.1121 2.2268 0.1147 2.1840

12 01.04.2008 2.1835 2.303 0.1195 2,2034

13 16.06.2008 2.0515 2.1601 0.1086 2,0996

14 16.07.2008 1.9634 2.0727 0.1093 2,0132

15 29.07.2008 1.9093 2.0186 0.1093 1.9821

16 14.08.2008 1.9591 2.0618 0.1027 2,0458

17 16.09.2008 2.0631 2.1716 0.1085 2,1455

18 16.10.2008 2.2404 2.3576 0.1172 2,3190

19 14.11.2008 2.4992 2.6534 0.1542 2,4738

20 16.12.2008 2.4493 2.5965 0.1472 2,5640

21 16.01.2009 2.8184 2.9868 0.1684 2,7995

22 16.02.2009 3.0560 3.2403 0.1843 3,1967

23 16.03.2009 2.8194 3.0192 0.1998 2,9213

24 16.06.2009 2.8947 3.0831 0.1884 3,0128

25 16.09.2009 2.6906 2.8311 0.1405 2,7328

26 15.01.2010 2.6722 2.8166 0.1444 2,7314

27 16.03.2010 2.6051 2.7466 0.1415 2,6778

28 16.04.2010 2.6245 2.7653 0.1408 2,7017

29 14.05.2010 2.7471 2.8921 0.1450 2,8428

30 16.06.2010 2.8787 3.0313 0.1526 2,9215

31 16.09.2010 3.0009 3.1619 0.1610 3,0093

32 16.12.2010 3.1183 3.2874 0.1691 3,1112

33 16.03.2011 3.1021 3.2705 0.1684 3,1668

34 15.07.2011 3.3434 3.5228 0.1794 3,4909

36 16.08.2011 3.7253 3.9156 0.1903 3,7004

37 16.09.2011 3.5359 3.7270 0.1911 3,6017

38 14.10.2011 3.4129 3.5962 0.1833 3,4704

39 16.11.2011 3.4764 3.6624 0.1860 3,5639

40 16.12.2011 3.6440 3.8381 0.1941 3,6842

41 16.01.2012 3.5477 3.7374 0.1897 3,6443

42 16.04.2012 3.3845 3.5686 0.1841 3,4940

43 16.07.2012 3.3961 3.5921 0.1960 3,4924

44 16.01.2015 4.0461 4.2569 0.2108 4,2550

45 16.04.2015 3.8313 3.9282 0.0969 3,8901

46 16.07.2015 3.9174 4.0097 0.0923 3,9469

47 16.01.2017 4.0240 4.1270 0.1030 4,0837

48 31.03.2017 3.9040 4.0040 0.1040 3,9461

49 09.06.2017 3.8206 3.9184 0.0978 3,8566

Panie Mecenasie,

czy tego rodzaju zestawienia mogą być dowodem w sądzie czy to raczej prezentacja poglądów kredytobiorcy?

To może być oczywiście dowodem w sądzie.

Myślałem, że takie “autorskie” zestawienia nie mogą być przedstawiane jako dowód